こんにちは!インデックス投資を続けている上級初心者(⇨運営者情報はこちら)です!

今さらですが、新年あけましておめでとうございます。

この記事は2026年1月16日現在の資産運用状況についてご報告するとともに、今週のマーケットや注目の経済指標の動向について振り返ります。

2026年1月9日時点の資産状況報告もどうぞ参考にしてください。

2025年12月末の資産状況もどうぞ参考にしてください。

保有資産状況の推移

早速、結果から報告しますと・・・

・トータルリターン → △8,075,263円(△38.11%)

・先週比 → △393,381円(△1.58%)

となりました!!

直近の話題となっていた、トランプ政権のいわゆる「相互関税」政策の違法性の有無について、米連邦最高裁は最終判決を下さなかったので、市場としては比較的安定していました。

まだまだ来週以降最終判決が出る可能性があるので、市場が揺さぶられるかもしれません。

最近は、私のポートフォリオにおける投資信託(株式)の比率が80%以上になってきました。

投資元本もかなり増えてきたので、複利的効果をかなり実感するようになりました。

1日でボーナス分以上の変動があることもざらにありますが、投資元本が多い方がインフレ対策となり精神的な安定にもなりますし、多少下落しても時間が解決してくれると思えるようになります。

米国の財政問題はまだまだ火種を含んでいる状態ですし、まだまだインフレ再燃が懸念されています。

また、トランプ版のモンロー主義である「ドンロー主義」を掲げ、西半球における米国の絶対的支配を強化し、国際秩序に大きな波紋を起こしています。

特に、グリーンランドの領有のついて支持しない国には関税を課すこともちらつかせています。

インデックス投資家としては、自分ルールに則り予め設定した基準まで下がったら余剰資金の範囲内で淡々と買い増しを継続していくだけです。

最近は評価額の上下に慣れてきたので、数十万くらいの増減であれば特に何も感じなくなってきました。

いずれまた来る荒れた相場の時こそ、長期投資家としての経験値をどんどん積み重ねていきたいですね。

2026年の投資方針はこちら⇩

少し気が早いですが、2026年の積立投資枠でeMAXIS NASDAQ100インデックス(2021年1月29日設定日)がいよいよ購入可能になる見込みなので、いまからワクワクしています。

2025年までは少し信託報酬のお高めなiFreeNEXT NASDAQ100 インデックスしか買えなかったんですよねぇ…(当初はスイッチングできないのがネックだったので購入を見送りましたけど)

いよいよ積立投資枠にも、信託報酬の安いNASDAQ100投信が揃います!

2026年も積立投資枠を淡々と埋めてもし大幅に下落するようであれば成長投資枠または特定口座にて余剰資金の範囲でスポット購入を検討します。

今週は、初めて金融資産2,900万円を突破しました。

もうちょっとで節目の3,000万円が見えてきました。

最近はインフレしすぎてて、前よりも3,000万円の価値が下がってきているような気がしますけど一つのマイルストーンではあります。

まだ入金力が維持できているのでなんだかずいぶん増えているように感じますが、投資タイミングなど読めるはずもないので入金力が継続できる限り愚直に積み立てて行きます。

金融資産の規模が大きくなるにつれて、日々の変動幅も大きくなりますが決して振り落とされないよう気を付けていきたいと思います。

米国の株価指数に投資しているので為替の影響も大きいことは承知の上です。

しかし、上昇相場が継続するとそのことを忘れてしまい、株安&円高で狼狽してしまうようなことがないように気をつけたいです。

一方で、長期で考えれば平均的な値に収束していくという考え方に基づき、とにかく淡々と継続または余剰資金で買い増しを行っていく予定です。

インデックス投資は、市場の暴騰も暴落も全てを受け止めつつも長期的に見れば「市場平均は上昇し続ける」という信念を持ち続ける投資方法です。

資産形成期において、そもそも「売る」という発想はなく、暴落時にするべき行動は次のどちらかです。

① 保有銘柄を狼狽売りせずに、ホールドし続ける

② 可能なら生活防衛資金以外の余剰資金で、保有銘柄を追加購入する

インデックス投資家であればどんな状況であっても、最低限①を選択しなければなりません。

精神的に動揺してしまった方もメンタル強化の修行中だと割り切って、インデックス投資家としての心構え&面構えを身に付けましょう!

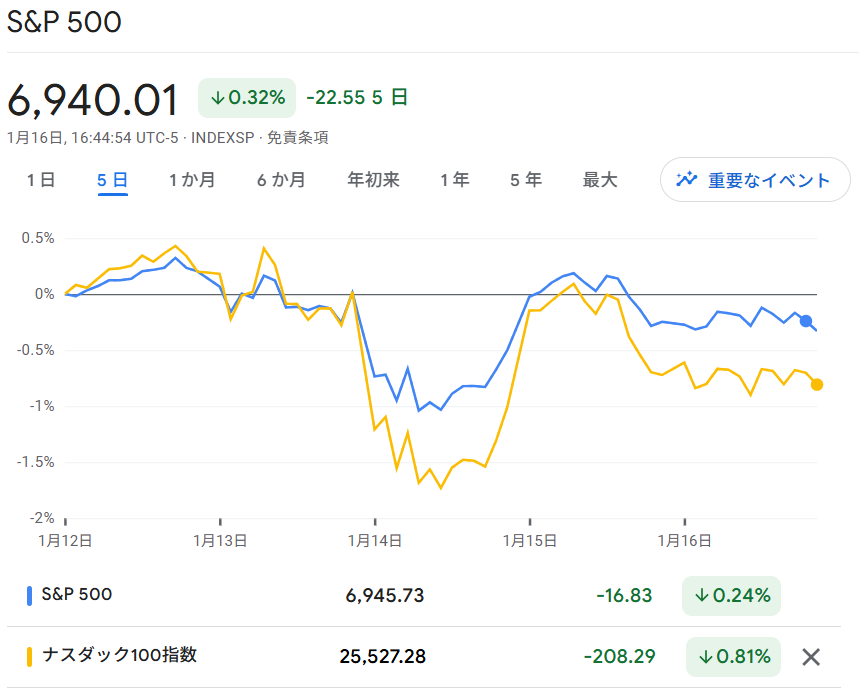

S&P500とNASDAQ100指数の推移

Google Finance – 株式市場価格、リアルタイムの相場、ビジネス ニュース

- S&P500 → ▼0.24%

- NASDAQ100 → ▼0.81%

という結果となりました。

ほぼヨコヨコという結果となりました。

とりあえず、米連邦最高裁の「相互関税」政策の違法性の有無に対する最終判決待ちといったところでしょうか。

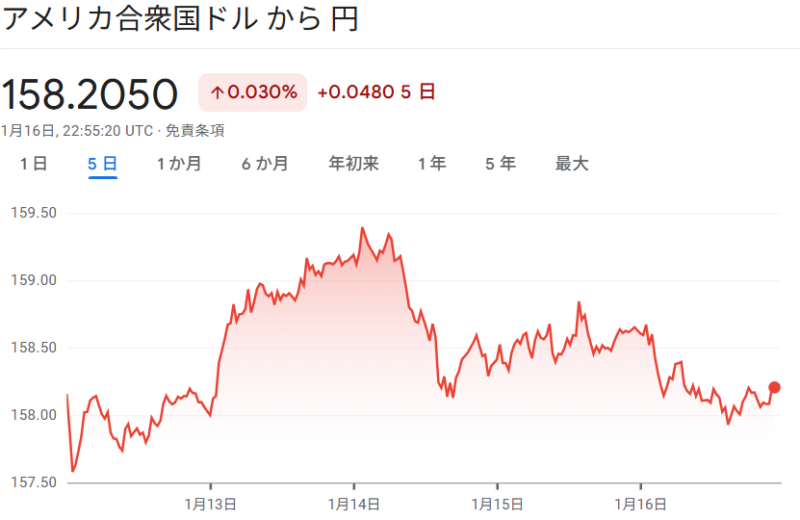

ドル/円(USD/JPY)の推移

Google Finance – 株式市場価格、リアルタイムの相場、ビジネス ニュース

ドル/円(USD/JPY) → ドル高・円安(△0.030%)

となりました。

先週、高市首相の1月衆議院解散検討の報道が出てから一気に円安が加速しましたが、とりあえず一服した感があります。

あとはこの期待度に応えるような選挙結果が得られるかどうかで、市場は大きく動きそうです。

株価指数増減と為替の影響を勘案すると、週明けの基準価額(先週比)は

- S&P500 → ▼0.21%程度

- NASDAQ100 → ▼0.78%程度

となる見込みです。

ドル資産(海外資産)を保有している場合、株価指数の上昇・下落に加えて、以下のような評価金額となります。

- ドル高・円安:円換算の評価金額が増加

- ドル安・円高:円換算の評価金額が減少

為替の影響は大きいものですが、基本的に為替の変動は一定の範囲で収まるものなので、為替の影響による一時的な評価金額の増減は、長期的には全く意味をなさないものです。

むしろ、ドル安円高は、投資信託の口数が多く買えるというメリットもあります。

日々の株価の変動よりも長期投資の基本である投資信託の「購入口数の増加」に重きを置いて、淡々と追加購入を継続しましょう!

基本的に変動する値よりも常に増加する値にフォーカスし続けるほうがメンタルが安定しますよ!

主な経済指標の結果

今週一番の注目は、CPI(消費者物価指数)・PPI(生産者物価指数)でした。

- 指標名 前回(修正値) 予想 結果

- 消費者物価指数(CPI)(前年比) 2.7% 2.7% 2.7%

- 消費者物価指数(CPI)(前月比) – 0.4% 0.3%

- 消費者物価指数(CPI)(食品・エネルギー除くコア)(前年比) 2.6% 2.7% 2.6%

- 消費者物価指数(CPI)(食品・エネルギー除くコア)(前月比) – 0.3% 0.2%

- 生産者物価指数(PPI)(食品・エネルギー除くコア)(前年比) 2.9% 2.6% 3.0%

- 生産者物価指数(PPI)(食品・エネルギー除くコア)(前月比) – 0.2% 0.0%

- 生産者物価指数(PPI)(前年比) 2.8% 2.6% 3.0%

- 生産者物価指数(PPI)(前月比) – 0.3% 0.2%

CPIは概ね市場予想通りとなりましたが、先行指数であるPPIが若干インフレ寄りになりました。

インフレ再燃もまだまだ予断を許さない状況であり、来月のCPIにも注意しなければなりません。

来週発表の主な経済指標一覧

来週に注目する経済指標(イベント)は、PCE(個人消費支出)です。

FRBが最も重視している物価指標と言われていますので、要チェックです。

とりあえず、私個人としてはすぐに動かせる現金を既に用意してあります。

残りの余剰資金は残り少ないですが、2か月くらいは今の入金力を継続できそうです。

当然ですが、底値は誰にも分からないので頭と尻尾はくれてやれ精神で買っていきます!

いくら株価が下落しようとも、売却するつもりが一切ない私のような長期投資家には関係ないことなので一喜一憂せず淡々と己の決めたルールに基づき、投資を継続していきます!

最近は投資信託を買うことによって、購買欲の大部分を満たせるようになってきました…。

これも、自称中級投資家あるあるかもしれません。

含み益でも含み損でも買える奴が勝つる!

みんなホールドした状態で、再び稲妻の輝く瞬間を見れるよう期待しましょう!

トランプ大統領の関税政策における米連邦最高裁の最終判決が気になるところです。

来週も良い投資ライフを!