早速、2024年9月20日現在の資産状況報告です。

2024年9月13日時点の資産状況報告もどうぞ参考にしてください。

2024年8月末の資産状況もどうぞ参考にしてください。

今週の資産状況の推移

早速、結果から報告しますと・・・

・トータルリターン +1,857,244円(+26.01%)

・先週比 +267,066円(+3.29%)

となりました!!

株価指数の上昇、ドル高円安の影響を受け先週比で+3.29%という久々に気持ちのいい上げ相場となりました!

S&P500(新NISA口座)とNASDAQ100(特定口座)ともにマイナスからプラスに転じました。

NASDAQ100については、8月上旬から毎日買い増しを継続していたので若干ですが平均取得価格が下がったため、比較的早期にプラスになりました。

やはり、長期で考えれば平均的な値に収束していくという考え方のもとで淡々と継続または買い増しを行うことが肝要です。

インデックス投資は、市場の暴騰も暴落も全てを受け止めつつも長期的に見れば「市場平均は上昇し続ける」という信念を持ち続ける投資方法です。

資産形成期において、そもそも「売る」という発想はなく、暴落時にするべき行動は次のどちらかです。

①何もせず保有銘柄を握り続ける

②余剰資金があれば保有銘柄を追加購入する

精神的に動揺している方も今はメンタル強化の修行中だと割り切って、インデックス投資家としての心構え&面構えを習得しましょう!

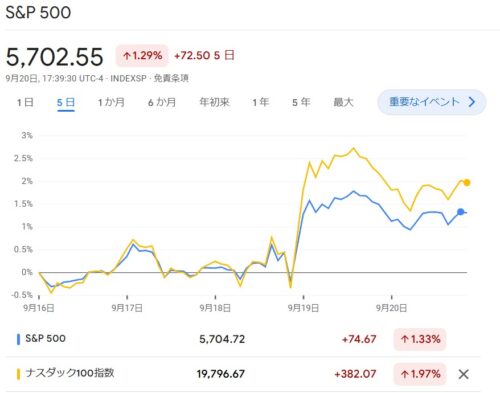

今週のS&P500とNASDAQ100指数の推移

Google Finance – 株式市場価格、リアルタイムの相場、ビジネス ニュース

S&P500とNASDAQ100は、FOMCの次の日から上昇しました。

FOMC直後に大きな変動がなかったことは若干謎ですが、最終的にS&P500はプラス1.33%、NASDAQ100はプラス1.97%となりました。

Google Finance – 株式市場価格、リアルタイムの相場、ビジネス ニュース

ドル/円(USD/JPY)は、久々のドル高円安傾向となりプラス2.14%となりました

株価指数上昇と為替の影響を勘案すると、S&P500はプラス3.47%程度、NASDAQ100はプラス4.11%程度となる見込みです。

株価指数の上昇・下落に加えて、ドル資産(海外資産)を保有している場合、以下のような評価額となります。

・ドル高円安:円換算の評価額が増加

・ドル安円高:円換算の評価額が減少

為替の影響による一時的な評価額の増減は、長期的には全く意味をなさないものです。

基本である投資信託の購入口数増加に重きを置いて、淡々と追い購入を継続しましょう!

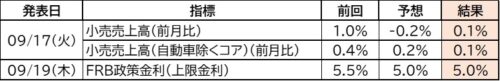

今週発表の主な経済指標の結果

今週一番の注目は、やはり9月19日(木)のFRB政策金利(FOMC)でした。

FOMC前は、0.25%か0.5%の利下げで予想が拮抗していましたが、0.5%の利下げとなりました。

通常は0.25%の利下げなので、0.5%の利下げ=FRBの対応が後手に回った・景気後退懸念が深刻化しているなどの憶測を呼びそうです。

その憶測を払拭するには、来週の経済指標の結果次第になるかと思います。

来週発表の主な経済指標一覧

来週は注目する経済指標は、新規失業者保険申請件数とPCE(個人消費支出)です。

今週はFOMC(連邦公開市場委員会)において、0.5%の利下げが決定しました。

通常であれば、株価指数上昇と日米金利差からくるドル安円高傾向が予想されるところですが、まだまだ市場の方向感が定まっていません。

0.25%ではなく0.5%の利下げとなり、FRBが景気後退懸念を深めていると推測し、警戒感を強めている市場参加者が多いのかと思います。

来週発表の経済指標である新規失業者保険申請件数で景気後退懸念を、PCE(個人消費支出)でインフレ再燃懸念を払拭することで、株価指数の方向感が出てくるように思います。

さらに米国大統領選挙も控え、市場参加者にとっては株価指数および為替の上下に心乱される機会も多いかと思います。

しかし、私のような長期投資家にはそれほど関係ないことなので一喜一憂しないで淡々と投資を継続していきます!

それではよい投資ライフを!