こんにちは!上級初心者(⇨運営者情報はこちら)です!

皆さん待望の新NISA開始から9か月が経過しました!!

2024年もあと3カ月となりました。そろそろ2025年の投資方針を検討する時期ですね。

ではさっそく2024年9月末のインデックス投資の資産状況を見ていきましょう!

私は主に、投資信託をNISA口座(旧つみたてNISA口座含む)及び特定口座にて購入しています。

資金投入のタイミングを図ることはせず、以下の投資を実践しています。

- 月初10万円クレカ積み立て(新NISA口座:つみたて投資枠)

- 5万円×4日/月(新NISA口座:成長投資枠)

- 毎日積立投資(特定口座)(マイルールに応じて増減あり)

「つみたてNISA口座」は2023年で積立終了後、一切何もせずに放置しています。

私個人の新NISAでの投資政策については、次の記事を参考にご覧ください。

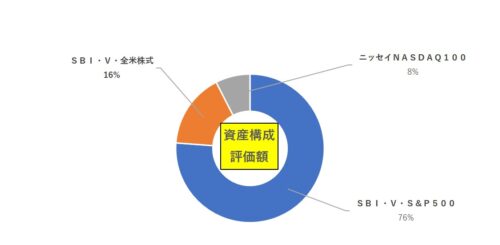

インデックス投資の構成について

投資対象は、以下の3つの投資信託となっています。「SBI-SBI・V・全米株式」については、つみたてNISA口座(2023年積立終了)で購入していたので既に積立投資を停止しています。

- SBI・V・S&P500(新NISA口座&特定口座)

- SBI-SBI・V・全米株式(つみたてNISA口座:2023年積立終了)

- ニッセイNASDAQ100(特定口座)

米国への全集中投資(S&P500:76%・全米株式:16%・NASDAQ100:8%)をしています!米国株一点集中の理由は、以下のとおりです。

- 世界中ほとんどの国に米国企業が進出している

(どの国でもGoogle、Amazon、Meta(Facebook)、Apple、Microsoft、Tesla、NVIDIA(グラフィックボードとか)ありますよね) - 上記以外でとんでもないIT技術を持った企業が米国以外から出現したとしても、上記のような米国企業が素早く買収する可能性が高いから

- 先進国のなかで群を抜く高い人口増加率かつ低い平均年齢(政治に左右されることもあるが、移民を多く受け入れる土壌がある)

- 政治が比較的、安定している(「民主主義」が国家体制として完全な形だとは思わないけれど、今のところ一番安定はしている)

- 株主への利益還元を重視している(「株式会社=株主の所有」という米国の企業文化がそうさせている。日本の場合、いまだに株式会社=株主「以外」の利害関係者のもの(顧客、取引先、地域社会、従業員、行政機関など)という考え方が根強い)

- 経済成長率や人口増加率の高さだけが株価上昇の要因ではない(投資環境の法的整備や他国から優秀な人材が集まりやすい環境が重要であり、その基盤はそうそう変わるものではない)

- 上記の理由から、世界中からとにかく優秀な人材が集まりやすい

タイミング投資は、タイムパフォーマンスが悪く、むしろ機会損失を拡大させていると感じています。新NISA口座での月初10万円クレカ積み立て+5万円×4日/月に加えて、毎日一定金額を特定口座にて積立投資しています!毎日積立をする理由は、以下のとおりです。

- 毎日積立すれば、全く投資をしない場合の機会損失を避けられる(理論上、一括投資の方が機会損失が一番少ないのは承知の上です)

- 日々の株価(値動き)に動揺しなくなるので、継続しやすい(毎日積立してるのでこれ以上の「時間」の分散投資は不可能)

- 株式市場から撤退することなく、ずっと相場に居座り続けたい

- 毎月積立・毎週積立などと比較して、個人的には毎日積立のほうが一番メンタルが安定する積立方法である(投資による株価変動に慣れてきたら、年初または月初の一括投資も全然あり)

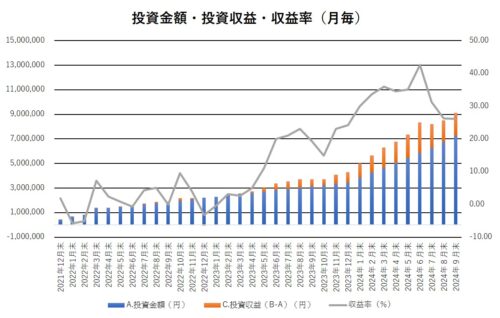

投資金額・評価額・収益率の推移(月毎)

2024年9月も、投資方針に一切ブレることなく淡々と毎日積立を継続し、「特定口座」にて190,000円/月の投資信託を購入しました!8月に引き続き9月もマイルールに従い、若干NASDAQ100の積立金額の増加を継続しました。

また、「新NISA口座」(つみたて投資枠・成長投資枠)にて300,000円/月の投資信託を購入しました。収益率に関しては3カ月連続のマイナスでしたが、ほぼ横ばいでした。

2024年9月の総括・感想について

総括

指数

S&P500は比較的堅調に推移し、最終的に4.22%パーセント程度のプラスとなり、過去最高値を更新しました。

NASDAQ100もS&P500と傾向はほぼ同じです。

指数は、5.81%程度のプラスとなりS&P500よりも順調に推移しています。

為替

9月も円高傾向に変わりはなく、1.8%程度のドル安円高となりました。

経済指標

・雇用統計:概ね事前予想通りとなりましたが、インフレ懸念後退なのか否か、景気後退懸念加速なのか否かを判断しかねる結果となりました。

・生産者物価指数(PPI):事前予想より若干高いですが、引き続きインフレの鎮静化を示すものとなりました。

・消費者物価指数(CPI):事前予想とほぼ同じとなり、インフレの鎮静化を示すものとなりました。インフレ再燃の懸念はほぼ無くなってと考えてよいでしょう。

・個人消費支出(PCE):事前予想より低くなり、インフレの鎮静化を示すものとなりました。

金融政策

FOMC(連邦公開市場委員会)にて、0.5%の利下げが決定しました。

通常は0.25%の利下げなので、0.5%の利下げ=米国の景気後退懸念が深刻化しているなどの憶測を呼ぶこととなりました。

年末の株価上昇へ向けて、今後の経済指標の結果によって景気後退懸念を払拭する必要があります。

感想

先行きが不透明なときこそ、毎日コツコツ積み立てていると周囲の情報に惑わされずメンタル面が非常に安定して良いです。

私の投資方針は、「超長期インデックス投資」ですので、目先の利益には一喜一憂しないようにしています。

インデックス投資をしている投資家のなかではよく言われていますが、相場が良い時も悪い時も変わらず淡々と投入した資金が、後々になって大きな含み益を生むこととなります。

特に相場が悪い時であれは、平均購入金額を下げられるので良きです。

ある意味

「株価の暴落」こそインデックス投資家にとっては「含み益」の源泉

とも言えます!

「いつか必ず暴落がくる」ということを念頭に置き、余剰資金で投資を継続し、相場が良い時も悪い時も株式市場から絶対に撤退しないよう引き続き、注意していきたいです。

むしろ、株価暴落時に通常よりの多くの資金を追加投入するくらいのメンタルと多少の余剰資金を持ち続けたいです!!

実際、資産家の多くは株価の暴落時に誕生しているようですっっ!!

2024年もあと3カ月です!

激動の2024年の1年間、継続して投資をできた方はすでにかなりの投資握力(ホールド力)を持っていると思います。

2025年のNISA・iDeCo用の投資資金確保や投資戦略を練りながら、市場で何が起こっても、己の航路を守り、淡々と自分のペースで投資を継続しましょう!!